Les taux d’intérêt, la situation de l’inflation, la récession évitée ou retardée, … les sujets de préoccupation se multiplient pour les ménages et les entreprises.

Vous avez été nombreux à assister à la conférence web de Jimmy Jean, vice-président, économiste en chef et stratège, qui a présenté les plus récentes prévisions économiques et financières. Plusieurs internautes en ont profité pour lui poser des questions, qui n’ont pas toutes pu être répondues lors de la conférence.

Voici les réponses à 10 questions qui ont été le plus souvent posées à Jimmy Jean lors de cette présentation et le lien pour la réécoute de la web conférence.

Perspectives financières et économiques 2023 (icastpro.ca)

1. Que pensez-vous des intentions de la FED de réduire le taux directeur d’ici la fin 2023? Le cas échéant, quelle en serait l’influence sur le Canada?

Selon les projections des dirigeants de la Réserve fédérale américaine établies en mars dernier, les taux d’intérêt directeurs devraient rester à leur niveau actuel tout au long de 2023. Une réduction graduelle devrait être entamée en 2024.

Selon nos projections, le taux directeur américain (actuellement à 5,25 %) pourrait commencer à reculer à compter du premier trimestre de 2024 et terminer l’année prochaine à 2,75 %. Au Canada, le début de l’assouplissement pourrait survenir un peu plus tôt, soit à la fin de 2023. Même si les cycles économiques sont étroitement synchronisés en Amérique du Nord, le Canada a ses réalités propres qui demandent à ce que la Banque du Canada prenne ses décisions de manière indépendante, ce qu’elle a fait à plusieurs reprises.

2. Croyez-vous qu’un bas taux de chômage aura une incidence sur la récession? Quel taux de chômage caractérise le plein emploi au Québec?

Oui. L’effet restrictif maximal des hausses de taux d’intérêt déjà décrétées n’a pas encore commencé à se faire sentir. Les renouvellements hypothécaires exercent une ponction sur le revenu disponible des ménages. Les insolvabilités des ménages ont remonté à leur niveau prépandémique en dépit de la solidité du marché du travail. Plusieurs prêteurs montrent maintenant davantage de prudence dans l’octroi de crédit, ce qui limitera la croissance.

À travers les exportations, le Canada est aussi vulnérable de manière indirecte aux effets des turbulences bancaires sur l’investissement des petites entreprises aux États-Unis. Les difficultés économiques devraient donc s’intensifier au cours des prochains mois, de sorte qu’une légère récession de l’économie canadienne est prévue au second semestre de 2023. Cela dit, une récession longue et sévère demeure évitable.

4. Pensez-vous qu’il sera difficile pour le gouvernement américain de relancer l’économie dans une situation d’endettement déjà élevé, dans le contexte inflationniste que plusieurs prédisent?

Le ralentissement de l’économie américaine semble être un passage obligé pour parvenir à un meilleur équilibre entre l’offre et la demande et ainsi réduire les pressions haussières sur les prix. Dans ce contexte, il serait mal avisé que le gouvernement américain introduise des plans de relance pour stimuler la demande, ce qui retarderait le processus de normalisation de l’inflation. Il faut rappeler que depuis le début de son mandat, l’administration Biden a mis en place d’importants programmes d’infrastructures et des mesures d’accélération de la transition énergétique. Ceux-ci offriront un soutien à l’économie sur plusieurs années.

5. Quel serait l’effet au Canada et au Québec d’un défaut de paiement sur la dette américaine?

Un défaut de la part du gouvernement américain entraînerait une importante instabilité sur les marchés financiers partout sur la planète. La hausse des taux d’intérêt qui en découlerait aux États-Unis se propagerait à la plupart des autres pays, dont le Canada. Des taux d’intérêt plus élevés pourraient évidemment accentuer les difficultés économiques, de sorte que la légère récession attendue pourrait devenir beaucoup plus importante. Évidemment, tout dépend de la durée. Un seul défaut de paiement suivi d’un rétablissement rapide de la situation n’aurait pas les mêmes conséquences qu’une série de défauts s’échelonnant sur plusieurs semaines. Dans un scénario de crise prolongée, le Congressional Budget Office a évalué que le PIB américain chuterait de 6,3 %, et que les pertes d’emplois se chiffreraient à 8 millions. La sévérité de ce scénario laisse croire que les dirigeants en arriveront à une entente, ne serait-ce que temporaire.

6. Pouvez-vous nous expliquer pourquoi la Banque du Can

ada devrait maintenir ou diminuer son taux? Si elle l’abaisse, est-ce que l’inflation peut remonter?

En fait, tout dépendra de l’évolution de l’inflation. La Banque du Canada maintiendra ses taux directeurs tant qu’elle n’aura pas la conviction que l’inflation converge vers sa cible de 2 %. Elle se dit également prête à remonter les taux davantage si nécessaire. Lorsqu’elle aura suffisamment confiance en un retour à la cible de 2 %, le taux cible des fonds à un jour sera réduit graduellement vers son niveau neutre (ni restrictif, ni expansionniste), qui se situerait entre 2 % et 3 % selon le Banque du Canada. On sera alors dans une position d’équilibre, avec une demande mieux alignée sur l’offre, ce qui réduira le risque de voir l’inflation s’accélérer de nouveau.

7. Quelle importance accordez-vous à un scénario de stagflation dans vos prévisions?

On ne peut évidemment pas écarter totalement cette possibilité, mais la tendance à la baisse de l’inflation observée depuis quelques mois est encourageante et laisse croire qu’un retour à l’intérieur de la fourchette cible (entre 1 % et 3 %) est à portée de main d’ici la fin de l’année. Avec l’amélioration des chaînes d’approvisionnement et l’augmentation du bassin de main-d’œuvre, combinées à une modération de la demande, la probabilité d’un scénario de stagflation est donc relativement faible.

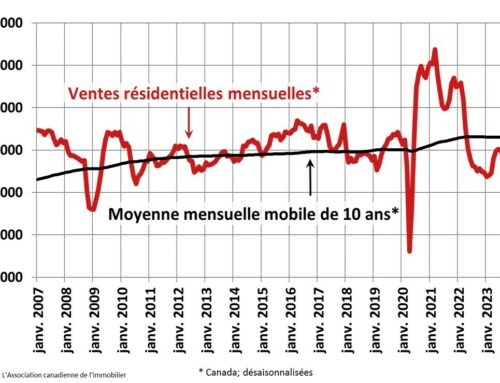

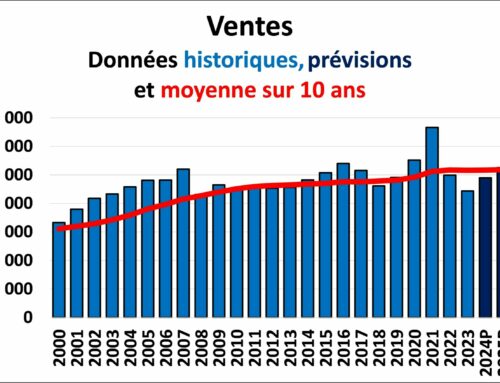

8. Les effets de la hausse des taux étant reportés grâce à la flexibilité des paiements hypothécaires, croyez-vous que la correction des prix de l’immobilier sera aussi repoussée dans le temps?

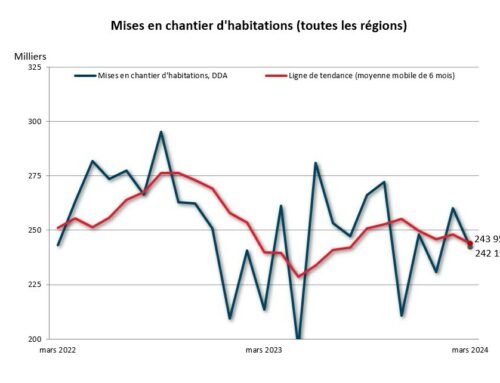

Peu importe les accommodements mis de l’avant à court terme, les emprunteurs devront tôt ou tard faire face aux taux d’intérêt plus élevés. Les risques de correction du marché de l’habitation resteront donc présents pendant quelques années. Cela dit, notre scénario comporte une seconde phase de réduction des prix de l’immobilier au Québec lorsque la légère récession attendue au second semestre de 2023 se fera davantage sentir sur le marché du travail et le taux de chômage.

9. Qu’est-ce qui cause la hausse des prix des aliments et cela va-t-il perdurer?

Plusieurs facteurs sont en jeu, notamment la hausse du coût des intrants pour de nombreux producteurs. Cela dit, il y a une forte corrélation entre les prix des aliments et les prix des fertilisants. Ces derniers sont à la base de la chaîne alimentaire, puisqu’ils affectent les cultures agricoles, dont les grains qui servent à nourrir les animaux élevés pour la viande. Or, les prix de plusieurs denrées alimentaires sur les marchés internationaux avaient fortement augmenté au début de la guerre en Ukraine, la Russie et l’Ukraine étant d’importants producteurs de blé et de maïs respectivement. La Russie est également un important fournisseur d’engrais.. La progression des prix des fertilisants s’est toutefois fortement affaiblie sur les marchés internationaux au cours des derniers mois. Cela nous permet d’espérer que l’évolution des prix de plusieurs aliments suivra éventuellement cette même tendance. Il faut toutefois distinguer un ralentissement de la croissance des prix d’une baisse de prix. Même si la croissance des prix connaît une modération, force sera de constater que les niveaux de prix demeureront élevés.

10 Croyez-vous que l’on va revoir des taux hypothécaires à 2 % dans les cinq prochaines années?

Cela est très improbable. Les taux hypothécaires aux alentours de 2 % ont été observés alors que le taux des fonds à un jour de la Banque du Canada était pratiquement à zéro (0,25 %) pendant la pandémie. Il s’agissait d’un niveau extrêmement bas qui n’avait jamais été vu d’un point de vue historique. Selon nos projections, le taux directeur devrait descendre graduellement à partir de la fin de 2023 vers le niveau neutre, qui se situerait entre 2 % et 3 % selon la Banque du Canada, ce qui sera compatible avec des taux hypothécaires supérieurs à 2 %. Le test de résistance continuera également d’être appliqué, ce qui exigera que les emprunteurs puissent supporter un taux d’intérêt 2 points de pourcentage plus élevé que le taux prévu à leur contrat.