Hausse du taux d’inoccupation, alors que les mises en service prévues d’ici la fin de l’année influeront à la baisse la superficie des projets en gestation

Sommaire

- Les préférences des locataires deviennent de plus en plus claires et ont une incidence sur le marché. Les bureaux de catégorie A en banlieue ont connu la meilleure performance en matière de location, enregistrant une hausse de 7,8 % depuis le premier trimestre de 2020. Par ailleurs, les loyers des bureaux de catégorie B dans les centres-villes sont à la baisse, reflétant la priorité accordée aux immeubles de bureaux de haute qualité, bien aménagés et qui permettent aux employés de minimiser leur temps de déplacement.

- Le deuxième trimestre est à placer sous le signe de la modération, la plupart des marchés signalant une détérioration de la conjoncture, qui est toutefois moins marquée qu’en début d’année. Par exemple, à l’échelle nationale, l’absorption nette a chuté de moitié par rapport au premier trimestre, tout en restant en territoire négatif. Seuls deux marchés ont affiché un recul de leur taux d’inoccupation : Calgary et Halifax.

- La sous-location a légèrement augmenté au deuxième trimestre, se maintenant à 3,4 % du parc immobilier. Huit marchés étudiés sur dix ont enregistré des niveaux de sous-location inférieurs à 3,0 % de leur parc immobilier.

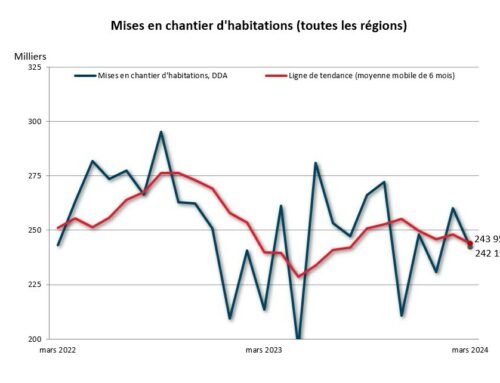

- La baisse du nombre de mises en chantier amorcée au deuxième trimestre de 2022 s’est poursuivie, le nombre de projets livrés étant plus élevé que les mises en chantier. Si cette tendance se poursuit, les livraisons prévues aux troisième et quatrième trimestres devraient faire chuter la superficie des projets en gestation de 11,5 millions de pieds carrés à 4,2 millions de pieds carrés, soit le niveau le plus bas depuis 2005.

Hausse des loyers des bureaux de catégorie A en banlieue alors que l’offre nouvelle fait grimper le taux d’inoccupation dans les centres-villes

Les bureaux de catégorie A dans les centres-villes restent le segment le plus tendu, quoique marginalement. Le taux d’inoccupation a augmenté au cours des derniers trimestres, les nouveaux projets ayant été livrés dans un contexte de baisse de la demande. Les loyers nets demandés s’élèvent en moyenne à 29,44 $/pi2, en hausse de 4,6 % par rapport au premier trimestre de 2020.

Les bureaux de catégorie B dans les centres-villes ont le taux d’inoccupation le plus élevé (23,3 %); il s’agit d’une augmentation de 250 points de base (pb) sur 12 mois, soit la plus importante de tous les segments. Il s’agit également du seul secteur où la moyenne des loyers nets demandés a chuté depuis le début de la pandémie.

Bien que le taux d’inoccupation des bureaux de catégorie A en banlieue augmente progressivement, ce segment a néanmoins enregistré le niveau de location le plus solide. Dans la plupart des marchés, les loyers sont en hausse sur 12 mois et cette augmentation se poursuit lentement et régulièrement, les loyers ayant augmenté de 7,8 % depuis le premier trimestre de 2020.

Ces performances variées reflètent le fait que les locataires privilégient les immeubles de bureaux de haute qualité, bien aménagés et situés dans des pôles immobiliers de bureaux qui minimisent le temps de déplacement des employés.

Augmentation du taux d’inoccupation et accroissement de l’écart entre les centres-villes et les banlieues

À l’échelle nationale, le taux d’inoccupation des bureaux a augmenté pour atteindre 18,1 %. Bien que la situation dans les centres-villes soit en grande partie responsable de cette augmentation, le marché a fléchi dans les banlieues et les centres-villes. Cependant, l’écart entre les deux secteurs continue à se creuser, le taux d’inoccupation dans les banlieues étant inférieur de 180 pb à celui des centres-villes.

Calgary et Halifax sont les seuls marchés à avoir enregistré une baisse de leur taux d’inoccupation au deuxième trimestre. À Calgary, cette baisse est due à la croissance de divers secteurs d’activité, notamment l’ingénierie, la construction et l’éducation. En plus des nombreuses conversions d’immeubles de bureaux en cours, les bailleurs font preuve de créativité en conservant des locaux vacants et en les transformant en vue d’accroitre leurs offres de services.

Si l’on compare les centres-villes et les banlieues, trois marchés ont enregistré des améliorations dans leurs banlieues au cours du trimestre (Calgary, London et Halifax), contre seulement deux (Calgary et la région de Waterloo) où la situation s’est améliorée dans les centres-villes.

Poursuite du recul : seulement trois marchés affichent une absorption nette positive

À l’échelle nationale, l’absorption nette est restée négative au deuxième trimestre, tout en étant moins importante qu’au début de l’année, chutant de moitié par rapport au premier trimestre.

Parmi les marchés ayant affiché une absorption nette négative au deuxième trimestre, trois marchés ont enregistré un recul moins important qu’au premier trimestre : Waterloo, Toronto et Ottawa. À Toronto, il s’agit de la plus faible absorption nette négative depuis le deuxième trimestre de 2022.

Calgary, Vancouver et Halifax sont les seuls marchés à avoir enregistré une absorption nette positive au deuxième trimestre, Vancouver ayant été aidée par la mise en service de deux immeubles entièrement préloués.

Augmentation de la sous-location pour un quatrième trimestre consécutif

À l’échelle nationale, le taux d’inoccupation des bureaux en sous-location a augmenté au deuxième trimestre, quoique plus marginalement qu’au premier trimestre, se maintenant à 3,4 % du parc immobilier. Huit marchés étudiés sur dix ont enregistré des niveaux de sous-location inférieurs à 3,0 % de leur parc immobilier.

La superficie disponible en sous-location est plus élevée d’environ 1,0 million de pieds carrés ou 5,9 % par rapport au précédent sommet atteint au deuxième trimestre de 2021. La hausse est attribuable aux centres-villes, les superficies restant essentiellement inchangées dans les banlieues.

Sur 12 mois, quatre marchés ont enregistré une augmentation de la superficie en sous-location en pourcentage de l’ensemble du parc immobilier, notamment Ottawa (+130 pb) et Toronto (+110 pb), en raison d’un réajustement des besoins, principalement dans le secteur de la technologie. Cinq marchés ont vu leur superficie en sous-location diminuer au cours de la même période, tandis que le marché de Montréal est resté stable.

Calgary a connu l’amélioration la plus marquée, enregistrant une baisse de 100 pb sur 12 mois. Aussi, il ne s’agit plus du marché affichant le taux d’inoccupation le plus élevé des bureaux en sous-location.

Les projets de construction en gestation devraient atteindre leur plus bas niveau depuis 2005

À l’échelle nationale, 11,5 millions de pieds carrés de bureaux sont en construction, soit 2,4 % du parc immobilier existant; la prélocation de ces bureaux s’élève à 50,7 %.

L’activité de construction est en baisse constante depuis le deuxième trimestre de 2022, alors que le nombre de projets livrés est plus élevé que les mises en chantier. Si cette tendance se poursuit, les livraisons prévues aux troisième et quatrième trimestres devraient faire chuter la superficie des projets en gestation à son plus bas niveau depuis 2005. À titre informatif, le taux d’inoccupation à l’échelle nationale s’élevait à l’époque à environ 11,0 %.

Comme dans le passé, la majorité des immeubles en construction se trouvent à Toronto, Vancouver et Montréal, la prélocation étant la plus élevée à Montréal grâce à la nouvelle tour de la Banque Nationale dont la superficie est de 1,0 million de pieds carrés.

L’activité de construction dans les autres marchés canadiens est soit limitée, négligeable ou inexistante.

La dernière vague de projets lancés en 2018-2019 sera livrée d’ici la fin de l’année

Le nombre de projets de construction recevant le feu vert n’a pas cessé de diminuer au cours de la dernière année; à Halifax, les mises en chantier au deuxième trimestre ne représentent que 81 000 pieds carrés.

La construction de 4,3 millions de pieds carrés, soit 37,7 % des projets en chantier, avait commencé avant 2020. La prélocation est généralement plus élevée pour ces immeubles que pour ceux dont la construction a commencé depuis 2020.

Vancouver a été le seul marché à proposer de nouveaux bureaux au deuxième trimestre, notamment la tour sud du projet The Post, qui faisait partie de la vague de projets lancés en 2019.

Au total, 7,3 millions de pieds carrés devraient être livrés au cours dans la seconde moitié de l’année. Par la suite, tous les projets ayant commencé en 2018-2019 seront terminés. Parmi ceux-ci, on note la tour nord du projet The Post à Vancouver ainsi que le 160 Front Street à Toronto. La mise en service de ces tours et d’autres immeubles portera le total de l’offre nouvelle en 2023 à 8,5 millions de pieds carrés, soit un niveau inégalé depuis 2016.